每经记者 李玉雯 每经编辑 张益铭

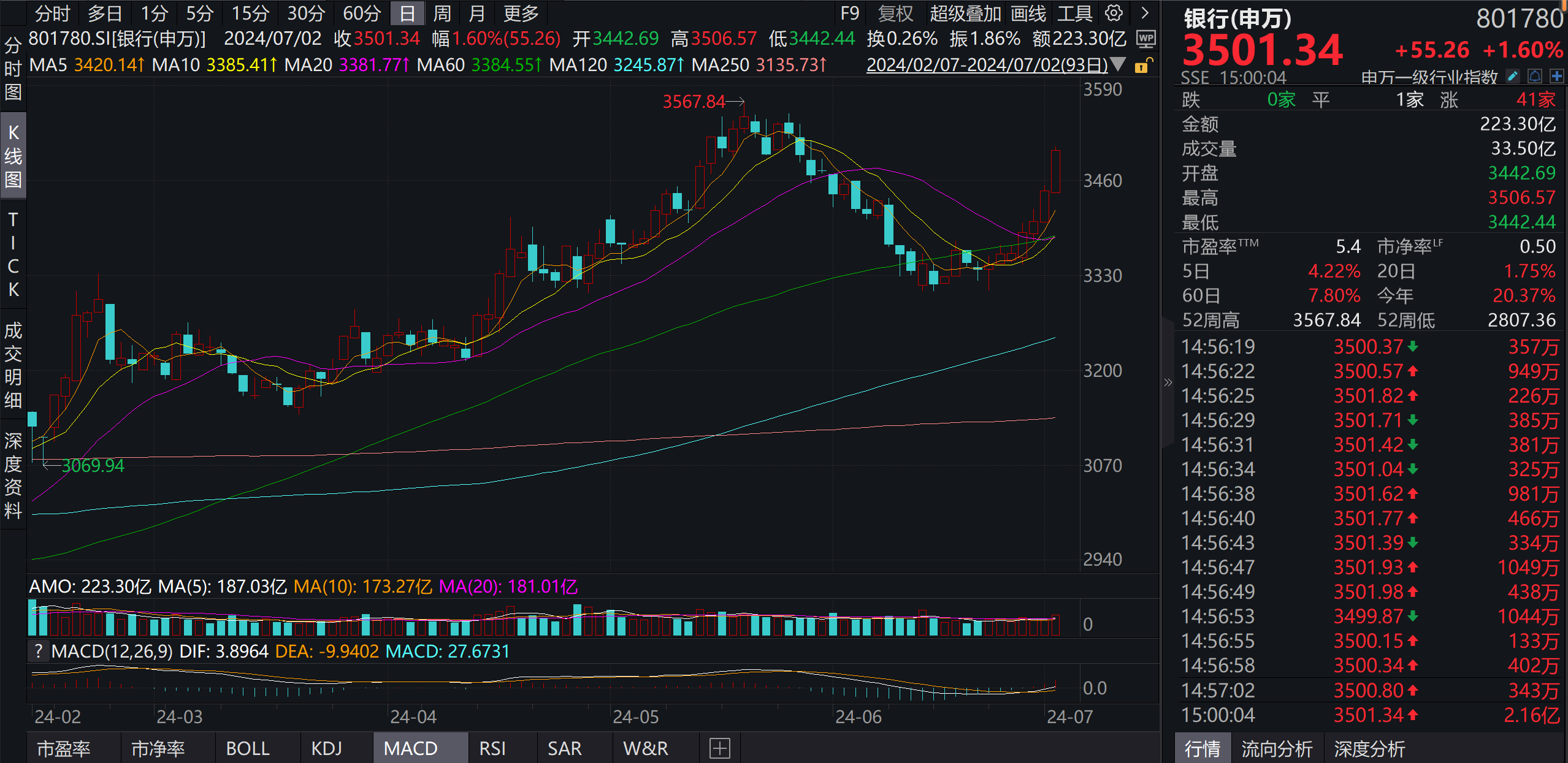

7月2日,A股银行板块再度上攻,申万银行指数报收3501.338,涨幅1.60%,已是连续7个交易日上涨。记者注意到,盘中多只大行股票创下阶段性高点或历史新高。交通银行盘中触及7.67元,股价创下近年来新高;工商银行盘中触及5.98元,建设银行盘中触及7.71元,股价均创下近年来的高点;农业银行盘中触及4.54元,股价刷新历史新高。

实际上,今年以来,类似的“大象起舞”时刻并不鲜见,这也使得银行板块呈现出亮眼的表现。iFind数据显示,今年上半年银行板块涨幅达17%,在31个申万一级行业中排名首位。多位受访人士认为当下银行股低估值、高股息的特点是其受到资金追捧的主要原因。

上半年银行板块涨幅达17% 图片来源:iFinD

银行板块上半年领涨A股,多只大行股价创下新高

近日,社交媒体上有网友调侃,“银行股挣得都比工资多了”,背景则是近期银行股行情的持续红火。记者注意到,近期多只银行个股刷新年内新高,其中工商银行总市值一度超越茅台,一度成为A股总市值第一的上市公司。

7月2日,银行板块连续第7个交易日收红。盘中多只大行股票创下阶段性高点或历史新高。交通银行盘中触及7.67元,股价创下近年来新高;工商银行盘中触及5.98元,建设银行盘中触及7.71元,股价均创下近年来的高点;农业银行盘中触及4.54元,股价刷新历史新高。

银行板块连续第7个交易日收红 图片来源:Wind

截至收盘,银行板块内仅1只个股持平,其余41只个股均飘红。浦发银行涨幅3.02%,中信银行涨幅2.80%,工商银行涨幅2.58%,渝农商行、郑州银行、青农商行、光大银行等涨幅也均超2%。

记者注意到,今年以来,银行板块整体表现亮眼。iFind数据显示,今年上半年银行板块涨幅达17.02%,在31个申万一级行业中排名首位。而这31个行业中仅8个行业在上半年录得上涨,排名第二、第三的分别是煤炭、公用事业板块,涨幅分别为11.96%、11.76%,其余涨幅均为个位数。

从银行板块内来看,上半年42只个股中有37只录得上涨(不复权),占比近9成。其中有11只个股涨幅在20%以上,南京银行以40.79%的涨幅位居第一,成都银行、杭州银行、交通银行的涨幅也均超过30%。

图片来源:Wind

多位受访人士认为当下银行股低估值、高股息的特点是其受到资金追捧的主要原因。

万联证券投资顾问屈放对记者表示,银行股受到资金追捧的原因在于,一方面,房地产政策的落实改善了市场对于银行基本面的预期;另一方面,银行股低估值、高股息的特点成为吸引资本的重要因素。目前上市银行市盈率为5.5倍,市净率仅为0.5倍左右,而股息率却超过5%。在当前偏弱的市场环境中,投资者更看重质地优良,业绩稳健的行业的投资机会。这也就造成了机构抱团的现象。

屈放同时提到,随着近年来银行业息差持续收窄、部分中小银行不良率上升,银行估值回归的道路也将逐渐分化。目前资金更加倾向于业绩稳健的国有大型银行,而中小银行可能受制于地域性经济的不确定性和不良率影响,因此银行板块也存在结构性的变化。

上市银行密集分红,超半数银行股息率超5%

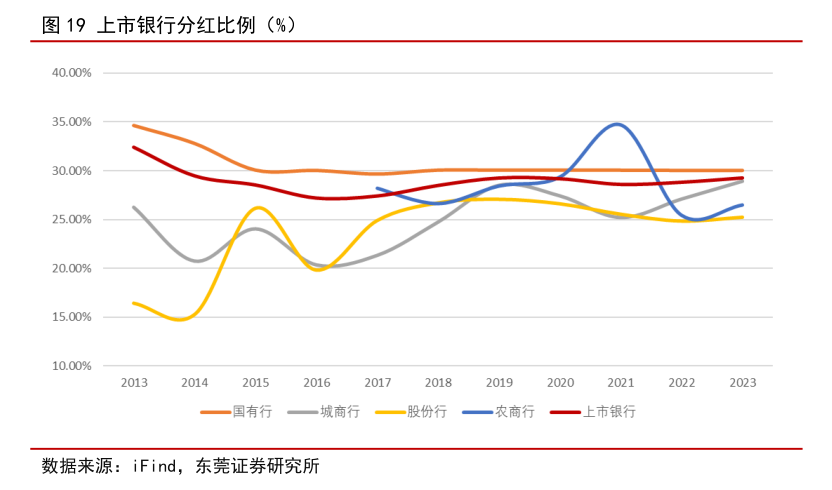

银行股因为兼具稳健和高股息的投资属性,从而受到不少投资者的青睐。记者注意到,多家A股上市银行近期陆续实施年度分红。当前已有19家银行2023年度分红派息实施完毕,其中8家现金分红比例超过30%,分别是苏州银行、厦门银行、沪农商行、渝农商行、平安银行、南京银行、农业银行、江苏银行。

其中,有11家现金分红比例较2022年度有提升,平安银行增幅最大,由2022年度的12提升至30%。平安银行行长冀光恒在业绩说明会上谈及分红时表示,赚了钱分给投资者是天经地义的,责无旁贷的。过去几年,由于资本充足率的问题,对投资者有欠账。未来平安银行在提高分红比例上会继续努力。

进入7月,工商银行、建设银行、中国银行、交通银行都将进行派息,合计派息金额超过3000亿元,其中工商银行和建设银行的派息金额均超过千亿元。

业内认为,资产荒的情境下,高股息板块具备长期投资逻辑。若以今日收盘价来计算,22家银行股息率超过5%,其中3家银行超过6%,远超同期限银行定期存款水平。记者近期从多家银行咨询了解到,当前主流银行1年期定存利率仅在1.7%~2.2%左右。

另外,今年4月,新“国九条”提出强化上市公司现金分红监管。增强分红稳定性、持续性和可预期性,推动一年多次分红、预分红、春节前分红。

记者注意到,目前已有多家A股上市银行发布了中期分红计划。其中,工、农、中、建四家国有大行均表示,2024年度中期现金股息总额占集团当期实现的归母净利润的比例不高于30%。建设银行副行长兼董事会秘书王兵在近日召开的2023年度股东大会上透露,该行拟于2025年元旦后、春节前完成2024年度中期分红派息工作。

此外,股份行中民生银行、中信银行也宣布拟实施2024年度中期分红。城商行中江苏银行、上海银行、苏州银行、兰州银行等多家银行董事会已陆续通过有关2024年中期分红的相关安排。

长江证券研报提到,从投资回报的流动性角度上看,即使每年分红金额不变,更高频的分红回报也会带来高流动性价值和确定性更强的现金流。中期分红也有利于投资者更稳定、长期持有红利型银行股,支撑股价持续上涨。

板块个股仍处于“破净”状态,风险预期改善有望对估值形成支撑

近期银行板块估值有所回调,但依然处于历史低位。iFind数据显示,截至今日,A股42家上市银行的市净率均小于1,常熟银行和招商银行市净率超过0.9,此外有13家银行市净率低于0.5。

A股42家上市银行的市净率均小于1 图片来源:iFinD

中国企业资本联盟副理事长柏文喜对记者表示,尽管银行股近期表现强势,但整体估值仍然处于较低水平,横向和纵向比较都显示出较高的安全边际。而银行股的低估值和高股息率提升了其持有吸引力,这是推动估值修复的基础因素。预计在稳增长政策的催化下,银行板块有望迎来估值修复机会。此外,银行股的内部分化现象表明,市场对不同银行的估值修复存在差异,部分银行股可能因业绩增长、资产质量改善等因素而率先实现估值修复。

中国银河证券关于银行业2024年中期策略的研报中提及,展望下半年,地产政策优化,一揽子化债推进,利好银行利润表修复,行业风险预期改善,有望对估值形成支撑。考虑到房企销量尚未出现实质性拐点以及融资需求处于偏弱格局,银行基本面不确定性仍存,但积极因素正在积累,存款成本优化、政府债发行加速和信贷结构优化带来量价回升机遇。

光大银行金融市场部宏观研究员周茂华对记者表示,近年来,银行部门经受住内外复杂经济环境影响,经营保持稳健,内部治理加快完善,资产负债结构持续优化,银行风控与经营质量稳步提升,分红改革等都提振银行板块的长期投资吸引力。

周茂华进一步指出,国内经济呈现良好恢复态势,企业经营状况持续改善利好银行资产质量和盈利,作为周期性行业之一的银行有望受益。此外,市场情绪持续回暖,银行板块整体经历长时间调整,估值低洼,以及银行股高股息率等,市场对银行估值修复行情乐观。

封面图片来源:每日经济新闻 文多 摄