每经记者 林姿辰 每经编辑 文多

“为什么要商业化?融不到钱了,上不了市了,IPO不成功了,只有靠自己卖货续命。”近日,在2023新药商业化路径探索论坛上,中国医药健康发展促进(专家)委员会主任委员张自然一语点出国产创新药商业化的痛点。

尽管一年一度的医保谈判为创新药提供了快速准入的机会,但数据显示,近两年上市的创新药的主要销售渠道还是DTP药房(Direct to Patient,直接面向患者提供更有价值的专业服务的药房),而非医院,适应证较小的创新药则会直接放弃谈判机会。于是,国内关于创新药的讨论开始从“做出来”变成了“卖出去”,一些销售收入高的明星产品被视作学习样本。

但销售收入高,商业化能力就一定强吗?阿斯利康副总裁兼全渠道事业部负责人刘谦不这么认为。他列出了创新药商业化的6点,认为如果一家企业能做好其中3~4点,商业化就不会差;如果只能做好1~2点,商业化能力就会垫底。

阿斯利康副总裁兼全渠道事业部负责人刘谦 图片来源:每经记者 林姿辰 摄

国产PD-1药物定价低于国际水平数十倍

一家生物科技公司的股价、市值、研发管线不会直接反映商业化能力,甚至销售收入也不是唯一的指标。

刘谦以2022年国内畅销的创新药为例,销售额最高的是正大天晴的安罗替尼,收入超过40亿元,其次是百济神州(SH688235,股价148.45元,市值2018亿元)的泽布替尼,销售收入为38.3亿元,之后是恒瑞医药(SH600276,股价45.51元,市值2903亿元)的阿帕替尼和先声药业(HK02096,股价8.47港元,市值226亿港元)的依达拉奉右莰醇,以及恒瑞医药的另一款产品吡咯替尼销售收入超过15亿元。

“我认为从商业化的角度来讲,吡咯替尼比阿帕替尼做得好,因为阿帕替尼最近几年的销售额节节下滑,但吡咯替尼作为一个乳腺癌小分子药物,收入节节上升。”刘谦表示。

除了收入变动趋势,销售费用率和利润也是反映商业化能力的重要指标。刘谦提供的数据显示,2022年百济神州的净亏损接近140亿元,年销售环节模拟净利润为-23亿元,虽然公司的营业收入高达95.66亿元,但近60亿元的销售费用用于“养队伍或者砸临床的推广”;复宏汉霖(HK02696,股价13.38港元,市值72.72亿港元)2022年的净亏损接近7亿元,年销售环节模拟净利润为5亿元,这意味着公司的营业收入仅为百济神州的1/3,但在销售环节实现了盈利。而信达生物(HK01801,股价39.75港元,市值610.53亿港元)2022年近22亿元的净亏损远高于复宏汉霖,但其销售环节模拟利润不足复宏汉霖的一半。

“近几年国家出台了很多政策促进创新药的商业化,大环境对创新药的商业化是非常友好的。但我们也看到了两个挑战。”刘谦表示,目前国产创新药的靶点“内卷”非常严重,且创新药定价非常低,在这种背景下,国产创新药想达到美国创新药的市场规模非常具有挑战性。

张自然援引的BCG数据印证了这一点——外国药企的PD-1药物“K药”和“O药”在美国的年治疗费用(人)分别为17.5万美元和14.9万美元,在中国的年治疗费用(人)分别为2.1万美元和1.6万美元,而国内PD-1四小龙的年治疗费用(人)远低于这一金额,其中信达生物的PD-1药物在国内的年治疗费用(人)仅为0.5万美元,是K药在美国市场年治疗费用(人)的1/35。

“在国内不一定卖多大,所以要去国外卖。但国产创新药在国内首发上市,将来出海的定价还要参考原始价格(制定)。”张自然说。

西南证券医药行业首席分析师杜向阳 图片来源:每经记者 林姿辰 摄

创新药大多选择进医保,但销售大头在院外

西南证券医药行业首席分析师杜向阳表示,目前国内创新药占比约为11%,规模不超过2000亿元;而海外创新药占比接近80%,全球前十大创新药的合计销售额已超过1000亿美元。

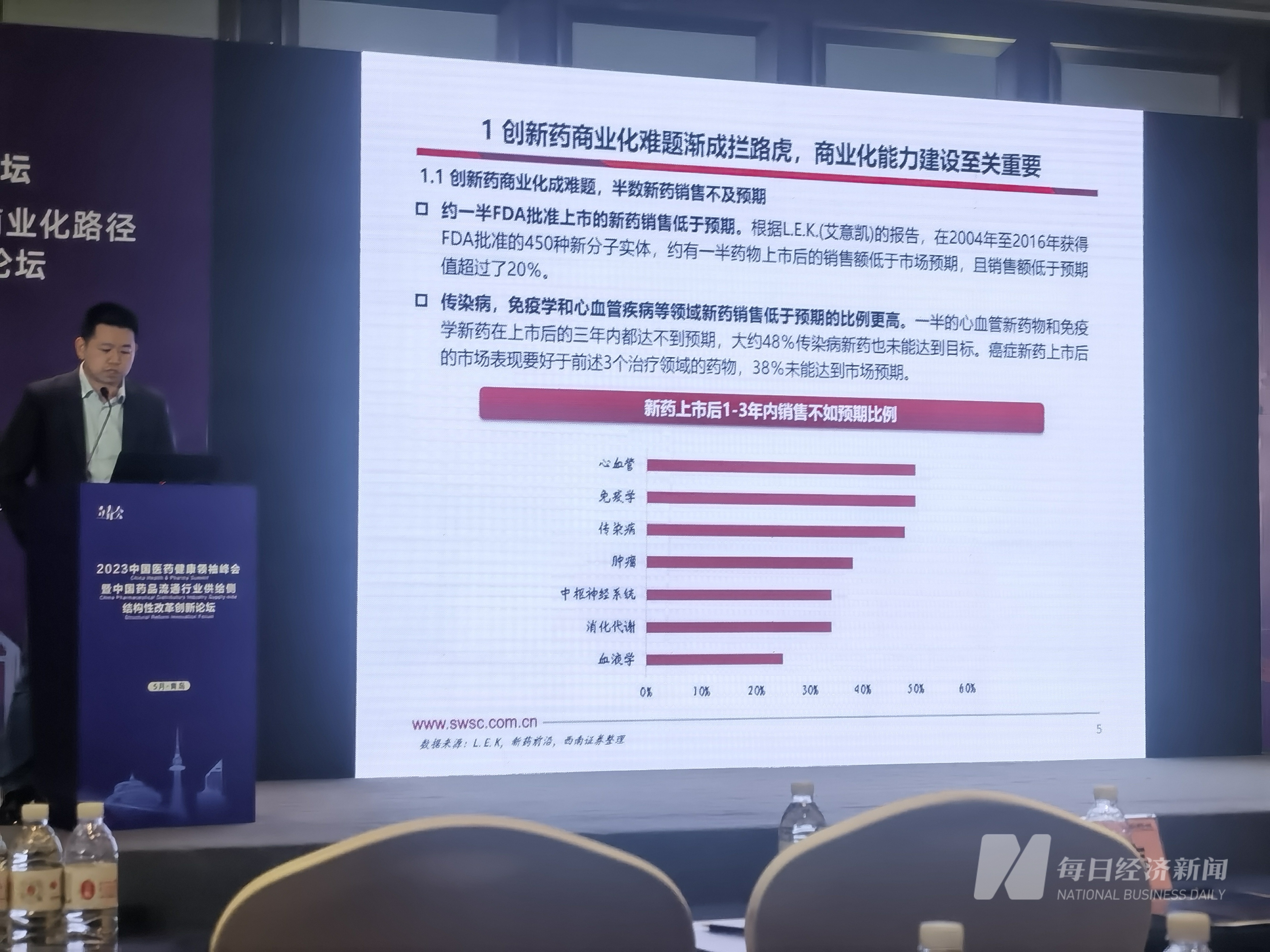

但无论国内外,创新药的商业化都不容易。根据L.E.K的报告,在2004年至2016年获得FDA批准的450种新分子实体,约有一半药物上市后的销售额低于分析师的预期,销售不达预期的药物主要聚焦在传染病、免疫学和心血管疾病等领域,癌症新药上市后的市场表现要好于这3个治疗领域的药物,但也有38%未能达到市场预期。

在一款创新药的商业化中,定价、支付和准入都是核心关卡。以价格作为一个核心锚点,美国的创新药采取自由定价法,主导保险为商业保险,高昂的创新药价格有所支撑;国内多数创新药会通过医保谈判来实现院内市场准入,同时面临着价格的妥协。

据《每日经济新闻》记者梳理,我国一共进行了7轮针对创新药的医保药品谈判,首次入选的创新药品,平均降幅基本都在40%~62%,绝大多数创新药进入医保之后实现了以价换量,销售额大幅增长。2017年~2019年三次医保谈判准入药物的2021年销售额相比于谈判当年销售额分别增长了187%、367%、95%。

杜向阳表示,国产创新药的商业化路径中,最核心的关键点在于医保准入和进院准入。基于国内准入模式,今天创新药的商业化已经从关系和营销优势导向更多地转向产品和价格优势导向,今后一定是产品有优势、临床有优势、价格有优势的产品更有准入竞争力。

不过,对于少量的适应证较小的品种,更多是寻求医保目录外的商业化的路径,这部分品种的创新院外商业化路径逐渐成熟,其中DTP药房成为创新药的主要销售渠道。

“有的药谈成功了不一定能进医院,有进院难的问题。”张自然表示,2022年医保谈判后国家医保目录里共有2967种药品,按照以往的规定大医院最多只能进1500种药品,所以“总有进不去医院的”。

而即便是成功入保、成功入院的创新药,其销售大头也在院外。

张自然提供的数据显示,2019年国内3个PD-1在DTP药房和医院的销售额分布均在10%以下,其中信达生物的信迪利单抗注射液医院销售占比为5%,进入医保目录后2020年第三季度的医院销售占比提高至24%,仍低于院外销售水平。杜向阳援引的数据则显示,相比医院,在DTP药房从药品获批上市到开出首张处方的时间缩短1~2个月。

图片来源:每经记者 林姿辰 摄

Biotech“赔本卖药”不如寻求大药企合作

刘谦总结了创新药商业化成功的六要素,即出道(上市)要趁早、医保得谈好、适应症要拓、销售员招多、烧钱不手软、临床永不断。但由于每家创新药企业所处发展阶段不同,很难将商业化做得面面俱到,各个要素的权重也不完全相同。

“如果一家企业能做好其中3~4点,商业化就不会差;如果只能做好1~2点,商业化能力就会垫底。”刘谦表示,上市时间对于创新药的商业化非常重要,如果医院已经进了一款同类的药,第二款、第三款药物进院的难度会成倍增加;创新药进医保可以迅速实现放量,但同时需要大力投入建设销售团队。如果两款同类创新药进入医保的时间间隔不久,后来者可以通过“烧钱”建销售队伍追赶前者,但如果时间间隔过长,也很难赶得上了。

而销售队伍的建设是由数十亿资金垒起来的。杜向阳表示,目前创新药院内商业化的三大路径分别是自营、合作销售和出海。

其中,恒瑞医药、中国生物制药(HK01177,股价4.04港元,市值760亿港元)、石药集团(HK01093,股价7.68港元,市值914亿港元)等有全面商业化能力的Big pharma(生物制药公司,集研、产、销于一体),以及信立泰(SZ002294,股价34.66元,市值386亿元)、人福医药(SH600079,股价25.52元,市值417亿元)等在某些专科领域拥有优秀商业化能力的“仿转创”制剂企业多选择自营路径,销售团队大多上千人。以恒瑞医药和百济神州为例,其2022年的销售费用分别为73.48亿元和59.97亿元,销售费用率分别为34.54%和62.69%。

同时,国内还有很多Biotech(生物科技公司,以研发为主)在“赔本卖药”,销售费用率可以达到100%以上。杜向阳认为这将加速消耗公司账上现金,Biotech的主流选择还是通过与Big Pharma合作销售的方式加速商业化进程。例如康方生物(HK09926,股价42.55港元,市值358亿港元)携手正大天晴、康宁杰瑞制药(HK09966,股价14.06港元,市值136亿港元)与先声药业展开合作。

“尤其对于进军国际市场,大多国内Biotech现阶段难以建立健全的海外商业化体系,与跨国公司合作是拓展海外市场、加速新药商业化进程的好办法。”杜向阳表示,国外医疗支出绝对值和人均值均高于国内,出海是创新药企业的必经之路。百济神州、传奇生物等是海外建设销售团队、自主出海的代表企业;科伦药业(SZ002422,股价30.59元,市值450亿元)、康方生物、百济神州、荣昌生物(SH688331,股价59.84元,市值326亿元)等公司是License out(授权合作)出海代表企业,可以从交易中获得首付款及里程碑付款。

而刘谦对于Biotech对Big Pharma弯道超车保持较低的期望。“我认为本土、国际的大药企可能后劲更足。尽管有很多创新药企业,但它们的管线往往比较单薄,或者很多产品是引进来的,销售利润率其实是不行的。我觉得弯道超车还是不太容易发生的。”