上周市场震荡上行,上证综指单周上涨1.29%。电子、食品饮料、基础化工领涨行业板块,房地产、煤炭、轻工领跌。北向资金上周净流入198亿元,市场日均成交额8300多亿元,环比继续缩量。

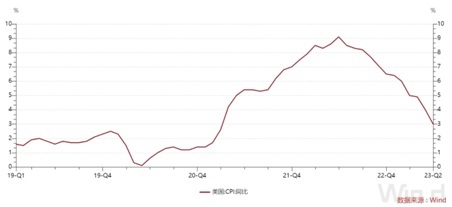

近期国内外披露的经济数据较多。美国6月CPI涨幅同比和环比分别上涨3%和0.2%,而5月份同比和环比涨幅分别为4%和0.1%。剔除波动较大的食品和能源价格后,6月核心CPI同比上涨4.8%,环比上涨0.2%。美国6月份PPI同比从5月的0.9%降至0.1%,通胀数据整体都低于预期。

美联储后续进一步加息的市场预期下修,随之而来的是美元快速贬值,人民币升值,海外流动性有望改善。7月美联储议息会议大概率还会加息25bp,市场对于加息次数的预期可能会有反复,但本轮加息周期接近终点的趋势没有变化。

国内6月CPI同比持平,环比下降0.2%;PPI同比下降5.4%,环比下降0.8%。当月猪肉价格同比下降7.2%,降幅比5月扩大4.0个百分点。另外受石油、煤炭等大宗商品价格继续回落及上年同期对比基数较高等因素影响,PPI环比、同比均下降。

另一方面6月社融规模增量为4.22万亿元,比5月多2.67万亿元,比上年同期少9859亿元。6月末,M2余额287.3万亿元,同比增长11.3%。总体来说目前国内经济还面临一定压力,存在需求不足等问题,需等待稳增长政策继续发力。

7月财报季,市场关注的重点可能会转向上市公司半年报的情况。目前共有约1700家A股公司披露了半年报预告,其中业绩预增的约有900家。

市场关注的比较高的芯片板块来看,中华半导体芯片指数17只成分股披露了半年报预告,有14只预计净利润同比下滑。但上游设备板块业绩亮眼,北方华创预计上半年归母净利润同比增长121.30%~155.76%,主要是受益于半导体设备国产化率的稳步提升。

上周四七部门公布《生成式人工智能服务管理暂行办法》,提出了对生成式人工智能服务实行包容审慎和分类分级监管的具体要求,明确了生成式人工智能服务的基本规范,对于国内生成式AI技术在各行业、各领域的健康发展和规范应用具有促进和推动作用,利好底层算力芯片的需求增长和国产替代。

目前来看,半导体芯片产业链景气度逐步筑底。2023年5月全球半导体销售额同比下降21.1%、环比增长1.7%,连续三个月实现环比增长。全球主要存储厂商二季度库存水位环比继续下降,库存拐点显现,芯片ETF(512760)存在一定的低位布局机会。

此外,2022年10月份以来,美国、日本、荷兰半导体出口限制相继落地,加速了国产替代迫切性。

另一方面国内政策大力扶持,在此背景下国内晶圆厂有望加大国产半导体设备、材料的使用规模,国产替代也正在加速进行中,未来成长空间巨大。国内首只半导体设备材料ETF(159516)发行结束,即将上市,看好半导体设备和材料成长机遇的小伙伴不妨关注起来。

下半年港股科技ETF(513020)的投资机会也值得重视。美国通胀数据持续下滑,随着2023年加息速度放缓,美元指数的走势也转弱。近期在非农和通胀数据支持下,美元指数跳水,预计未来美元指数将持续下行趋势,并为港股科技股提供流动性支撑。

来源:Wind

近期中美关系有所缓和,继美国国务卿布林肯访华仅三周后,美财长耶伦于7月6日至9日来华访问,对于市场情绪会产生积极作用。

6月MLF利率下调10bp,LPR利率同样下调10bp。随着7月政治局会议的临近,市场的稳增长政策预期不断增强。政策落地或将为实体经济提供更加有力的支持,同时加速港股盈利改善。

此外在监管政策常态化,及人工智能政策的利好推动下,港股科技龙头在大模型迭代与应用方面发展迅速,具备较强研发能力与用户数量优势。未来龙头公司大模型率先落地应用并变现,将有望带动港股科技板块上行。

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

封面图片来源:每日经济新闻 刘国梅 摄